資産を増やすためには、3つの力を身に着けていかなければなりません。この記事を読むとどうやって資産を増やすためのループに入れるかが分かります。

1.入金力

まずは入金力を鍛えていきましょう。入金力を上げるためには、「収入を上げる」ことと「支出を減らす」ことを目標にします。プールやお風呂に水を貯めることを考えましょう。プールやお風呂の中の水は資産です。蛇口から出てくる水の量を増やすことが「収入を上げる」ことです。「支出を減らす」ことはプールに栓をすることです。この2つを同時に行えば、プールやお風呂に素早く水(資産)が貯まります。

節約

節約に成功するには、まずは大きな2つのカテゴリーに分けてで考えていきます。生活費は、「固定費」と「変動費」の2つに分かれます。「固定費」とは、毎月同じ金額を支出するもののことです。代表的なものは、家賃や保険料です。「変動費」とは、毎月の支出金額が変化するものです。代表的なものは、水道光熱費や食費です。

それぞれについて、節約すべきものと節約しないほうが良いものについて考えていきます。

固定費

固定費は、すべてが節約するべきものです。一度決定すると、後から変更するには多大な労力を伴うからです。時には、引っ越しして住む場所を変える必要も出てきます。

家賃

住む場所は超重要です。すべての生活の基盤になります。家賃を節約する事はハードルが高いですが、節約効果がとても高いです。

例えば、東京に住んでいて、12万円の1LDKのマンションに住んでいたとします。少し築年数の古いマンションに引っ越すことで家賃を10万円以内に収めることができれば、毎月2万円以上の節約になります。年間で24万円の節約となり、かなり大きな節約効果が見込まれます。

注意点としては、なるべく都会の駅チカを選ぶことです。なぜなら、駅から離れると車の維持費がかかるからです。車の維持費は1台当たり月3-5万円かかります。車を持たないと決めるのであれば、家賃に上乗せしてでも交通の便が良い場所に住みましょう。

詳しくは「駅近に住めばカーシェアも自家用車も必要ない」で解説しています。

現在の世の中の流れは、維持費がかかる車の保有からコストの安いカーシェアへ移行しつつあります。私は独身の一人暮らしをしておりますが、約半年間車に乗っていません。本当にカーシェアは必要なのでしょうか?

保険

保険で毎月1万円以上支払っている人は、保険に入りすぎている可能性があります。保険は基本的には、加入者が損をする仕組みになっています。なぜならギャンブルと同じで、胴元(保険会社)が参加費(手数料)をしっかり徴収しているからです。

独身の方は、生命保険に入る必要がありません。自分が死んだ後に困る人がいないからです。配偶者と子供にお金を残す必要がある人は、加入を検討したほうがいいです。

医療保険やがん保険に入っている人も注意が必要です。医療保険はほとんどの人には必要がありません。なぜなら、日本は福利厚生がしっかりしており、健康保険制度の1ヵ月の医療費には上限があるからです。それは高額医療費制度であり、収入に応じて限度額が定められています。以下の表が収入と限度額です。しっかり貯金をしてまとまったお金がある方にとっては不要です。

また医療保険について調べてみるとわかりますが、保険料が支払われるハードルは意外と高く、4日以上入院が必要な条件が付いていることがほとんどです。大抵の場合、病院は2週間以内に退院が出来るようなスケジュールを組んで治療計画を立てます。なぜなら保険診療の診療報酬は、入院期間が長引くほど少なくなるように設計されているからです。つまり医療保険のモトを取るためには、4、5回の入院が必要になってきます。一生涯のうち、頻繁に入院を繰り返す人ほとんどいません。

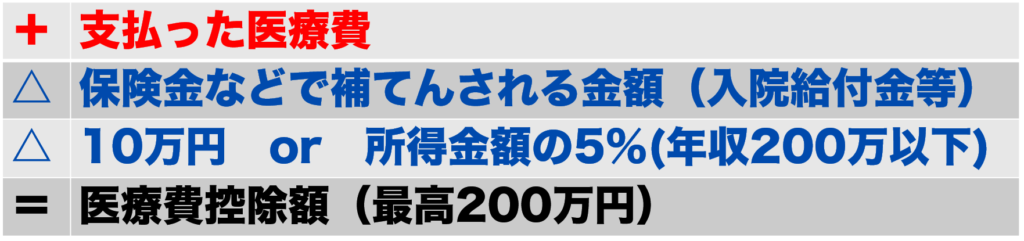

他にも医療費控除を申請する際にもデメリットがあります。支払われた保険の分は、計算から除外する必要があります。つまり還付される税金が少なくなり、節税効果が少なくなります。

以上の理由により、医療保険やがん保険はほとんどの人にとって不要です。

通信費

大手キャリアと呼ばれるdocomo、au、Softbankのクソ高いプランを止めましょう。ahamo、povo、LINEMOなどの格安プランに即乗り換えましょう。7000円から3000円に通信費が下がります。

あまりデータ通信をしないかたであれば、格安SIMを使いましょう。通信速度は落ちてしまいますが、格安SIMに乗り換えることをお勧めします。格安SIMは500円から2000円程度の低価格となっております。自分が使っている通信量に応じて契約を変更し通信費を節約していきましょう。

車の維持費

車の維持費は、1台あたり3-5万円かかっています。1年365のうち、200日以上車に乗るのであれば所有、それ以下であればカーシェアにするのが経済的であると言われています。

車を所有するとかかる費用には以下のようなものがあります。車本体代(カーローンの支払い)、駐車場代、ガソリン代、車検代のつみたて、タイヤやエンジンオイルなどの消耗品などのつみたて、任意保険料などが挙げられます。聞いているだけでお金がたくさんかかりそうですよね。

思い切って駅チカに引っ越すことで、車が必要ない生活にするとかなりの節約効果が見込まれます。家賃が増えたとしても引っ越しした方がいい場合も多いと思います。もし勤務先が車必須の場所である場合は、給与にもよりますが転職を考えてもいいかもしれません。

サブスクリプションサービス

毎月もしくは毎年支払いをすることで利用するサービスのことをサブスクリプションサービスと言います。音楽や動画の配信サービス、月額課金制のスマホアプリ、新聞、スポーツジム、習い事、年会費のあるクレジットカード、NHK受信料などが代表的なサブスクリプションサービスです。

こういった契約しているサービスの中であまり使っていないもの、契約をまとめることができるものは解約することをおすすめします。たくさん利用すると、チリツモ方式でどんどんお金の支出が増えていきます。定期的に必要なものであるか見直していきましょう。

変動費

節約するべきもの

交際費

交際費の節約は注意が必要な項目です。極端に交際費を減らそうとすると、友達付き合いに支障が出ます。人間関係は人生の豊かさにおいて重要なものになっておりますので、必要な費用はかけるようにしましょう。

交際費で節約して良いのは、会社の飲み会や親しくない友人の結婚式やお葬式の参列などです。行っても行かなくてもいいような飲み会や集まりは思い切ってすべて不参加でいいと思います。

美容費

まずは髪型についてです。なるべく安い美容院を使うようにしましょう。自分の経験ですが、2万円する美容院も1200円のQBハウスもカットにはほとんど差がないように感じています。毎月1万円以上かけている方は見直したほうがいいと思います。また、私は白髪染めをやっていますが、写真撮影があるときなどしっかり染めたい場合は美容院で行っています。しかし、普段の生活の中ではヘアカラートリートメントを使用しています。なぜならそこそこ染まっていれば問題ないと感じているからです。

次にシャンプー、リンスについてです。3千円以上するブランド品を使う必要はありません。いくら性能の良いシャンプーでも3000円以上するものを常用するのは家計的にしんどいと思います。過剰品質でもあると思います。目安としてはボトル入りで2000円前後のものが価格と品質のバランスが取れているように思えます。360LiFEなどのレビューサイトで定期的にチェックしていますが、お金をかけなくてもいいものを使い続けることは可能だと思っています。

旅行費

まずは前提として、旅行の回数を減らす必要はないと思います。旅行に行くと、友人や恋人、家族と楽しい思い出が作れます。しかし、費用をかける必要はありません。安い旅行パック(新幹線や飛行機と宿泊のセット)を利用したり、ピークを避けて時期をずらすだけで数万円の節約が可能となります。旅行でやりたいことにもよりますが、工夫して節約する方法はないか考えるようにしたほうがいいです。

節約しないほうがいいもの

食費

実は食費は節約しにくい項目です。よく雑誌やWEBなどで家族4人で月20,000円の食費を達成したという特集が組まれています。こういった記事を鵜呑みにして、真似をすることは危険です。

食事は生きていく上ですごく重要であり、健康的な食生活を送るためにはある程度費用をかけなければいけません。1ヵ月あたり1人25,000円から30,000円に収まる位の食費を維持するのが良いと思います。少し家計に余裕がある方は外食を増やして、1人当たり40,000円から50,000円ほど費用をかけても良いと思います。

外食を増やしてもいい理由は、家で食事を作ると家事の量が劇的に増えるからです。買い物をして、食事を作って、食器を洗ってとやっていると2時間、3時間と時間がかかりますし、疲れます。食洗機やオイシックスのミールキットを使ったとしても大変です。

食事は人生の満足度につながると思っておりますので、バランスの良いお金のかけ方を心がけましょう。

日用品

日用品も節約が難しい項目です。極端に高価なブランド品を買っていると言うことが少なく、大幅な節約は見込めない項目です。生活を質を上げ、豊かになるような便利な道具はどんどん買ってokだと思っています。

交通費

交通費の節約は、電車や自転車、徒歩で移動することを心がければokです。公共交通機関を使っていると運動量が増えるという意味でもおすすめです。

タクシーを頻繁に使ってるような場合は気をつけましょう。また自家用車を使っている場合は、行き先での駐車場代に注意です。

医療費

医療費は、節約してはいけません。そもそも保険診療を受ける上では全国一律で料金が決まっており、節約すると言う発想にはならないと思います。

また、私自身が歯科医師をやっているのでよく分かっていることもあります。歯医者での自由診療は非常に高額であり、必要ないと思われる方も多いです。しかし、保険診療で保証されている歯科診療は最低限のもののみとなっています。保険診療の範囲内で治療をすると、前歯に周囲の歯の色に合わない被せものを入れたり、健康な歯を削らなければならないとがあります。

歯の治療は、見た目や健康に大きな影響を及ぼします。それゆえ、しっかり費用をかけた方が良いです。医療費に関しては、節約する項目から除外し、健康維持することで人生の満足度を上げましょう。

水道光熱費

水道光熱費は節約のコスパが悪い項目です。例えば私の父は使っていない電子機器の電源プラグをこまめにコンセントから抜くようにしています。この節約効果は一ヶ月あたり、多めに目積もっても数十円くらいです。こういった節約方法はあまり効果が出ない上に、電子機器を使用するたびにプラグをコンセントに挿すという手間とストレスがかかります。やってはいけません。

また電気代節約のためにエアコンを使わずに過ごすと、夏は暑いし冬は寒くて生産性が下がります。このように電気代を節約していいことはあまりありません。ガスや水道代も同様です。

小遣い

小遣いに関しては、上限を決めましょう。お小遣いは一般的には収入の手取り10%にするのか良いと言われています。少ないように感じますが、このくらいがお金が溜まりやすい状態になります。手取り20万円であれば2万円、30万円であれば3万円です。

手取りの15%以上を1ヵ月に使うと、お金を貯めるのは難しいと思います。上限をあらかじめ決めておくことで計画的にお金を使うことができるようになると思います。少ないと感じるのであれば、収入を上げる努力をしましょう。

教育費(自己投資を含む)

教育費は節約しないでほうがいいです。しっかりお金をかけるようにしましょう。なぜなら、教育費は自己投資と同じで将来収入となって戻ってくるからです。お金になる習い事とお金にならない習い事があります。将来のリターンを考えながら計画的に教育費は使っていきましょう。

特別費(冠婚葬祭、引っ越し)

冠婚葬祭は出費の予想ができないことがほとんどです。また、大きな金額になりがちです。しかしながら、人生の節目のイベントであり、節約することは非常に難しいです。節約すると自分に返ってくることが多いです。例えば、友だちの結婚式に出席しなかったら、自分の結婚式に出席してもらえません。親族の葬式に参列しなければ、親戚から常識がないと思われます。

冠婚葬祭に関しては、基本的には貯金を崩して対応することになると思います。場合によっては一時的に借金が必要になることがあるかもしれません。なるべく借金せずに乗り切るのが良いと思います。

引っ越しに関しては、ある程度予想ができると思います。会社の命令による転勤に関しては、会社から補助が出るので費用面では心配ないと思います。大型家電や家具の処分費も引っ越しの見積もりに入れておけば節約ができます。

自分で個人的に引っ越したい場合は、あらかじめ引っ越しする時期が決まっていると思います。あらかじめ貯金して対応することになります。引っ越しすればするほど出費がかさんでいきます。引っ越し回数は少なくなるように、物件を選ぶときは計画的にしましょう。チェックリストを作って、駅からの距離、商業施設の場所、隣人を含めた周辺環境などをしっかり調査しましょう。

収入を上げる

節約すると同時に、収入を上げていきましょう。節約はすぐに実行できますが、収入を上げるのはすぐにはできません。少しずつお金になるスキルを身に付けて徐々に収入を上げていくのが鉄則です。収入を上げる方法は主に2つあります。

1つ目は転職することです。今よりも給料の高い求人に応募することによって、簡単にある程度のところまでは収入を上げることができます。

2つ目はお金になる資格資格やスキルを身に付けることです。お金になりやすい資格は、医師免許や公認会計士などがあります。こういった資格を取れるのであればぜひ取りましょう。しかし現実的には難しいと思いますので、動画編集などのお金を稼ぎやすいスキルを身に付けるのがいいのかなと思っています。自分が今やっている仕事でも生かせるスキルから身に付けるのがお勧めです。副業として始めると始めるのではなく、本業として使えるものから取得していく方が効果が出やすいと思います。

2.投資力

利回りが高く、安全な商品を選ぶ

資産を増やすためには利回りが重要です。利回りが1%でも増えると、30年後には莫大な資産の差となって現れます(下図参照)。毎月5万円を30年つみたて投資をすると、700から800万円ほどの資産の差になります。1%でも高い商品を選ぶ必要がありますが、利回りが高すぎる商品は詐欺的な商品であることがほとんどです。一般的にはリスク(危険性、価値の変動率)が高いほど利回りが高いです。投資先は下調べして、安全性の高いものを選びましょう。

選んではいけない投資商品の一例として、不動産があります。不動産は投資金額が大きく、一般的には銀行からお金を借りることが一般的です。最初の投資で大きく失敗してしまうと、後からリカバリする事はとても難しいです。借金をしているという性質上、利子が発生し複利効果によってどんどん資産がマイナスになっていくからです。複利の力が敵に回ってしまう状態になります。

後からリカバリする事は大変な投資は、絶対に手を出してはいけません。暗号資産等も手を出してはいけない投資商品です。なぜならば、暗号資産は価値の裏付けがなく、いつ紙切れになってもおかしくないような状態だからです。将来的には、各政府が発行するデジタルドルやデジタル円が通貨の主流になっていくと思います。

投資すべき金融商品を紹介します。まずは、インデックスファンドと呼ばれる投資信託です。ETF(上場投資信託)も含みます。特にS&P500連動型インデックスファンドや全世界株式に投資できる商品が、安全性と利回りが高い商品となっています。数百社以上の会社の株式を間接的に購入するので、倒産リスクはほとんどありません。利回りというメリットを最大限に受け取ることができます。

手数料を安く済ませる

手数料が高い投資商品を購入していると、いつになっても資産は増えません。 なぜなら、購入手数料がかかるものは、購入した瞬間に1%から2%の資産を証券会社に渡しているからです。それに加えて、信託報酬という1日ごとの手数料を持っていかれます。さらに、売却時に「解約手数料」や「信託財産留保額」といった費用もかかります。こういった手数料がかからない、もしくは安いものを選びましょう。

手数料が安い投資商品を紹介します。インデックスファンドと呼ばれる投資信託報酬が低いものは、年率で0.01%です。一方、アクティブファンドと呼ばれる手数料が高い商品は、年率で1%以上の資産を運用者に持っていかれる仕組みになっています。 利回りが1%以下の商品を購入していると、手数料だけでマイナスになってしまいます。結果として、資産はどんどん目減りしていくことになります。 つまり、手数料が高い商品を買うとお金を持って行かれてる状態になります。これは投資ではなく、詐欺的な商品であると言えます。それゆえ、手数料が低い商品を選ぶことは必須です。

ここでおすすめの投資商品を紹介します。

S&P500インデックスファンド(VOO)

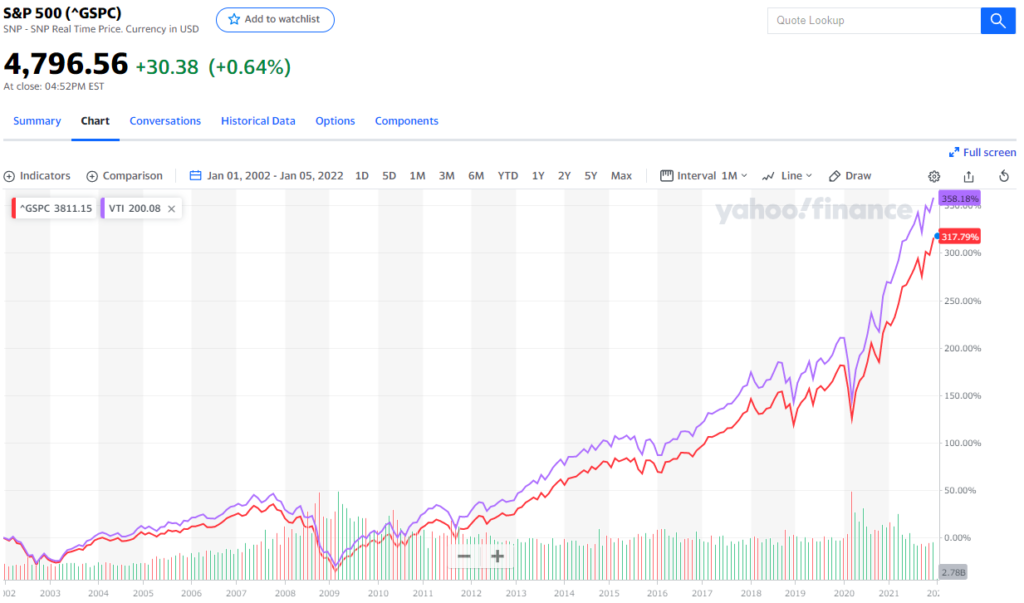

S&P500連動インデックスファンドは、アメリカの上位500社の株式を詰め込んだパックセットのことです。良い会社は仲間入りし、ダメな会社は自動で除外される仕組みになっています。過去30年で10倍になっています。投資信託で購入すれば、100円から購入することが可能です。下のチャートはSP500と日経平均の57年の比較チャートです。57年前に1万円をSP500へ投資していた場合、現在では5559万円になっていたということです。

全米株式インデックスファンド(VTI)

こちらはS&P500とほぼ同じ値動きをするファンドです。米国のすべての株式のパックセットです。S&P500と違う点は、中小企業が含まれているところです。S&Pよりもパフォーマンスが悪いのは手数料がかかっているからです。

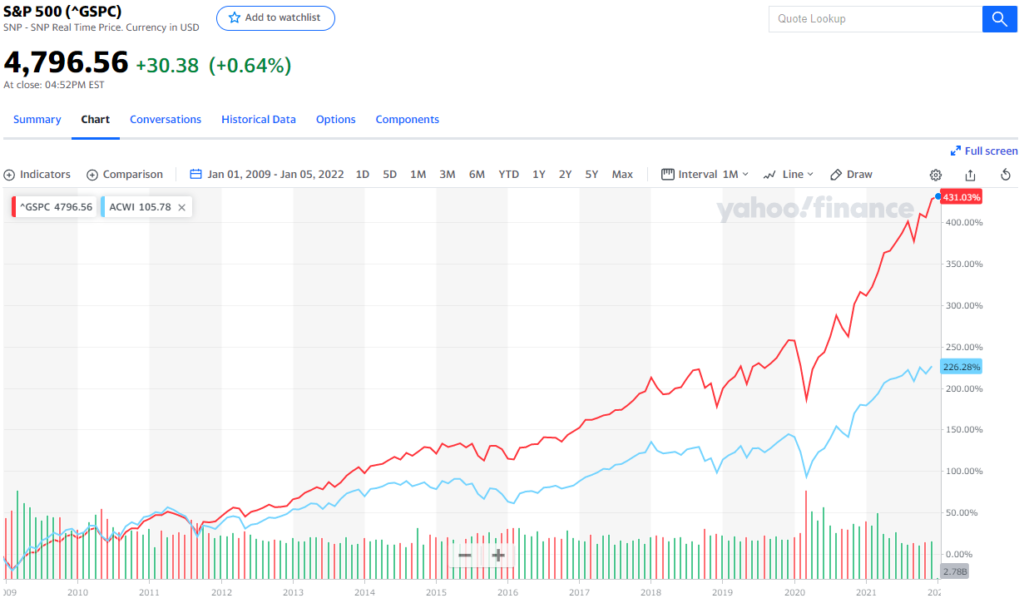

全世界株式ファンド(eMAXIS Slim 全世界株式)

こちらもS&P500とほぼ同じ値動きをします。S&P500と違う点は、すべての国に投資しているので利回りもリスクも低いということです。米国以外にも投資するので、安全性を高めたい慎重な方向けの投資先です。

3.継続力

投資をするうえで投資期間は重要です。 なぜなら、複利は投資期間でどれだけの力を発揮するか決まっているからです。複利とは利子が利子を呼ぶという考え方です。 下に示すグラフのように、投資期間が長引くほど投資資産が指数関数的に増えていくというものです。10年間ではそこまで資産は増えていませんが、20年以上投資を続けるとはっきりと効果が出ます。投資した金額と同じかそれ以上の資産の増加をしていることがわかります。投資期間を少しでも長くすることが投資の成功のコツです。そこで投資期間を長くするためにはどのような方法があるか2つ紹介します。

なるべく早くはじめる

1つ目は、をなるべく早く開始することです。若い時ほど給料は低くお金に余裕はありませんが、この時期に投資をなるべく早く始めることが将来大きな資産形成に繋がって行きます。 なるべく早く始めるためには、入金力を上げることです。節約と収入を上げる努力を同時に行うことが必要です。

取り崩すのをなるべく遅くする

2つ目は、資産を取り崩し始めるのをなるべく遅くすることです。なるべく長く働き続けましょう。50歳までと60歳まで働き続けることを比較すると、60歳まで働き続けた方が資産形成に有利です。収入が十分にあれば、資産を取り崩す必要がなくなります。いわゆるサイド Fire的な働き方をすることがお勧めです。少しでもいいので働き続けることで貯金が減っていくことを減らし、長く入金をしていくことが可能となります。

まとめ

資産を増やすには3つの力を伸ばすことが重要です。

- 入金力

- 投資力

- 継続力

この3つの力をバランス良く伸ばして資産形成をしましょう。